Fico BDI

BDI הינו דירוג אשראי אישי מביית לשכת האשראי BDI (ביזנס דאטה ישראל).

BDI הינו דירוג אשראי אישי מביית לשכת האשראי BDI (ביזנס דאטה ישראל).כמו כל דירוג אשראי, מקור הנתונים הפיננסיים מהם מופק הדירוג הוא דוח נתוני האשראי.

Fico BDI מתבסס על מודל שפותח בארה"ב בתחילת שנות החמישים ע"י חברת Fair Isaack, ומאז הוא שולט בשוק האשראי האמריקאי עם כ- 90% מהבנקים וחברות האשראי שמעדיפות את השימוש בו על פני כל דירוג אשראי אחר.

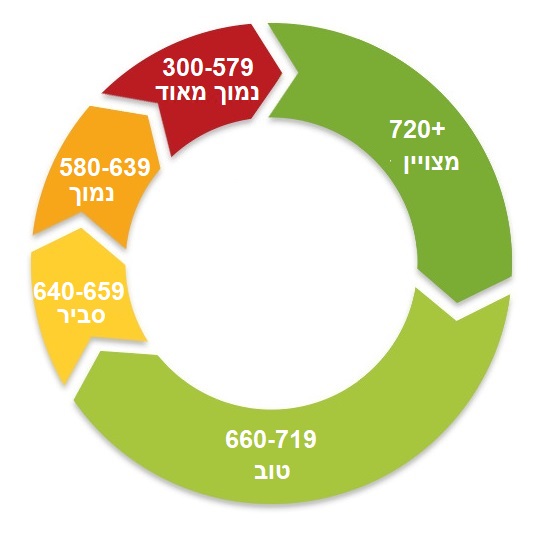

הטווח של Fico BDI נע בין 300 ל- 850:

| טווח | משמעות |

|---|---|

| 300-579 | דירוג האשראי הנמוך ביותר. התנהלותכם הפיננסית מתחת לכל ביקורת. אתם מהווים סיכון גבוה לנותן האשראי. לא תוכלו לקבל אשראי/הלוואה. |

| 580-639 | דירוג אשראי נמוך המרמז שהתנהלותכם הפיננסית אינה טובה. אתם מהווים סיכון לנותן האשראי. סביר שלא תוכלו לקבל אשראי/הלוואה. |

| 640-659 | דירוג אשראי סביר המרמז שהתנהלותכם הפיננסית לוקה בחסר. אתם עדיין מהווים סיכון מסוים לנותן האשראי. יתכן ותוכלו לקבל אשראי/הלוואה אבל בתנאים לא טובים, וכנראה שתדרשו לבטוחות/ערבים משמעותיים. |

| 660-719 | דירוג אשראי טוב. לא צפויות בעיות לקבלת אשראי. תוכלו לקבל תנאים טובים. |

| 720-850 | דירוג אשראי מצטיין. נותני האשראי יתחרו עליכם ותוכלו לקבל את התנאים הטובים ביותר. |

מה משפיע על דירוג האשראי Fico BDI?

Fico BDI מתחשב ב- 5 גורמים עיקריים, כאשר כל אחד מהם משוקלל באופן הבא:

- היסטוריית תשלומים מהווה כ- 35% מדירוג האשראי. אינפורמציה שלילית כגון איחור בתשלום, אי עמידה בתשלום, עיקולים, פשיטת רגל וכיו"ב משפיעה לרעה על דירוג האשראי. אינפורמציה חיובית כגון תשלומים שמבוצעים בזמן משפיעה באופן חיובי על דירוג האשראי.

חשוב לזכור שלתשלום אחד שלא הוחזר בזמן יש השפעה שלילית גדולה יותר מאשר ל- 10 תשלומים שהוחזרו בזמן.

- ניצול מסגרות אשראי מהווה כ- 30% מדירוג האשראי. ככל שצרכן מנצל יותר אשראי ביחס למסגרת המאושרת שלו כך נפגע דירוג האשראי שלו.

- גיל תיק האשראי מהווה כ- 15% מדירוג האשראי. לצרכן שמתנהל (בהצלחה) מספר רב של שנים עם אשראי יהיה דירוג אשראי טוב יותר מאשר לצרכן שרק עכשיו זכה לקבל הלוואה.

- ביזור סוגי האשראי מהווה כ- 10% מדירוג האשראי. התנהלות (בהצלחה) מול כמה סוגי אשראי שונים (למשל משכנתא, הלוואה למימון רכב, הלוואה כללית, כרטיסי אשראי וכיו"ב) תורמת לדירוג אשראי טוב יותר, וההיפך.

- חיפוש אשראי חדש מהווה כ- 10% מדירוג האשראי. חיפוש אשראי חדש באופן תכוף פוגע בדירוג האשראי של הצרכן.

מה ה- Fico BDI שלך?

BDI מוכרת את דירוג האשראי שלה ללקוחות שמזמינים דרכה את דוח ריכוז הנתונים (דוח עצמי) שלהם מבנק ישראל.

דירוג האשראי עולה כ- 36 ₪ (נכון למועד כתיבת שורות אלו). לסכום זה יש לצרף את עלות הזמנת דוח ריכוז נתונים שגובה בנק ישראל (דוח ראשון חינם וכ- 31 ₪ לכל דוח נוסף).

לדירוג האשראי של BDI מצורפים הסבר מילולי וסיכום גרפי שממחישים באופן ברור מה הגורמים העיקריים שהשפיעו על הדירוג. את הדוח והדירוג ניתן להזמין בקישור זה.

טיפ: דוח ריכוז הנתונים של בנק ישראל ישלח ישירות לאמייל, אך הדוח העצמי של BDI יוצג על המסך בלבד. כדי לשמור אותו למחשב יש ללחוץ על לחצן 'הורד דוח' בכותרת הדוח.

טיפ: דוח ריכוז הנתונים של בנק ישראל ישלח ישירות לאמייל, אך הדוח העצמי של BDI יוצג על המסך בלבד. כדי לשמור אותו למחשב יש ללחוץ על לחצן 'הורד דוח' בכותרת הדוח.כך נראה הדוח העצמי ודירוג האשראי Fico BDI:

עד כמה חשוב Fico BDI?

חשוב לזכור שאמנם דירוג אשראי הוא פרמטר חשוב בהחלטה על מתן אשראי, אבל בהחלט לא יחיד. כאשר הבנק שוקל האם לאשר הלוואה ובאילו תנאים הוא מביא בחשבון גורמים נוספים כגון:

- היחס בין ההכנסה הפנויה של הלווה להחזר החודשי

- אחוזי המימון (היחס בין ההון העצמי של הלווה לגבה ההלוואה)

- מטרת האשראי – הלוואה, דיור, רכב או אשראי צרכני

- טיב הבטוחות

- דירוג האשראי של הלווה

יתרה מזאת – מאחר וקיימים מספר דירוגי אשראי שונים, בכלל לא בטוח שהבנק משתמש דווקא ב- Fico BDI! הוא יכול להשתמש ב- DB SCORE או בדירוג האשראי של קוו מנחה. הוא אפילו יכול להשתמש בשכלול של שלושתם, בטח כאשר מדובר בהלוואה גדולה כגון משכנתא.

נושאים נוספים: