דן אנד ברדסטריט דירוג אשראי

דירוג אשראי של דן אנד ברדסטריט נקרא DB Score, ויש לו את ההשפעה הגדולה ביותר בהחלטה של הבנק האם לאשר או לדחות את בקשת ההלוואה שלך ואיזו ריבית תשלם.

דירוג אשראי של דן אנד ברדסטריט נקרא DB Score, ויש לו את ההשפעה הגדולה ביותר בהחלטה של הבנק האם לאשר או לדחות את בקשת ההלוואה שלך ואיזו ריבית תשלם.. ככל שהדירוג שלך גבוה יותר – כך תקבל תנאים טובים יותר.

דן אנד ברדסטריט דירוג אשראי הוא למעשה ציון פיננסי שמנסה לנבא את יכולתך לעמוד בהתחייבויות הכספיות שנטלת על עצמך. הדירוג מסתמך על ההיסטוריה הפיננסית שלך משלוש השנים האחרונות וכן על מצב הנכסים, ההון העצמי והיקף ההתחייבויות הנוכחי שלך.

נתוני אשראי של כל האזרחים נאגרים במאגר נתוני אשראי ארצי שמנוהל ע"י בנק ישראל. דן אנד ברדסטריט דירוג אשראי מחושב ע"י חברת D&B, שמשתמשת בנתוני האשראי שלך ממערכת נתוני האשראי.

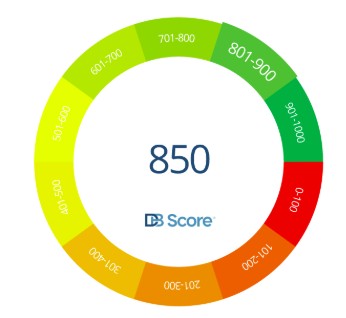

הטווח של DB Credit נע בין 0 ל- 1000 כפי שניתן לראות באיור הבא:

| טווח | משמעות |

|---|---|

| 0-200 | דירוג האשראי הנמוך ביותר. התנהלותכם הפיננסית מתחת לכל ביקורת. אתם מהווים סיכון גבוה לנותן האשראי. לא תוכל לקבל אשראי/הלוואה. |

| 200-600 | דירוג אשראי נמוך המרמז שהתנהלותכם הפיננסית אינה טובה. אתם מהווים סיכון לנותן האשראי. סביר שלא תוכלו לקבל אשראי/הלוואה. |

| 600-800 | דירוג מתחת לממוצע. יתכן ולא תצליחו לקבל אשראי, ואם תצליחו התנאים לא יהיו טובים. |

| 800-850 | דירוג ממוצע המרמז על התנהלות פיננסית סבירה. תוכלו לקבל תנאים ממוצעים. |

| 850-900 | דירוג אשראי מעל הממוצע המלמד על התנהלות פיננסית טובה. תוכלו לקבל תנאים טובים. |

| 900-950 | דירוג אשראי טוב מאוד. תוכלו לקבל תנאים מצוינים, וסביר שנותני האשראי יתחרו עליכם. |

| 950-1000 | דירוג אשראי מצטיין. נותני האשראי יתחרו עליכם ותוכלו לקבל את התנאים הטובים ביותר. |

מה משפיע על DB Score

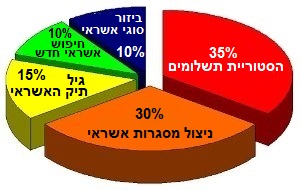

דן אנד ברדסטריט דירוג אשראי מושפע מ- 5 גורמים עיקריים, כאשר כל אחד מהם משוקלל באופן הבא:

- היסטוריית תשלומים מהווה מרכיב עיקרי (כ- 35%) בדירוג.

אינפורמציה שלילית כגון איחור בתשלומים, אי עמידה בתשלומים, שיקים שחזרו, עיקולים, פשיטת רגל וכיו"ב מורידים את דן אנד ברדסטריט דירוג אשראי שלך. לעומת זאת, כל תשלום שבוצע במועדו תורם באופן חיובי לעליית הדירוג. - ניצול מסגרת אשראי מהווה גם היא מרכיב עיקרי (כ- 30%).

ככל שאתה מנצל יותר אשראי ביחס למסגרת שאושרה לך כך נעשה מסוכן יותר להלוות לך כסף נוסף, ובהתאם הדירוג שלך יורד. - גיל תיק האשראי מהווה כ- 15% מהדירוג.

לקוח חדש (שעדיין לא ידוע האם יעמוד בהתחייבויותיו) מסוכן יותר מבחינת המלווה מאשר לקוח ותיק שעומד בכל התחייבויותיו הפיננסיות כבר מספר שנים. דן אנד ברדסטריט דירוג אשראי של לקוח חדש יהיה, מן הסתם, נמוך יותר. - ביזור סוגי האשראי מהווה כ- 10% מהדירוג.

התנהלות מוצלחת מול כמה סוגי אשראי שונים (למשל משכנתא, הלוואה למימון רכב, הלוואה כללית, כרטיסי אשראי וכיו"ב) כך מלמדת על מוסר תשלומים גבוה והתנהלות פיננסית נבונה, ובהתאם דן אנד ברדסטריט דירוג אשראי יהיה גבוה יותר, וההיפך. - חיפוש אשראי חדש מהווה כ- 10%.

התעניינות תכופה בחיפוש אחר בהלוואות חדשות מלמדת על היתכנות למצב פיננסי בעייתי, והדבר ישפיע על הדירוג שלך.

שני כללי האצבע החשובים ביותר שצריך לזכור בנוגע לדירוג אשראי הם:

- לנתונים שליליים יש השפעה חזקה יותר מאשר לנתונים חיוביים. כלומר, אי עמידה בתשלום אחד תשפיע באופן שלילי על הדירוג הרבה יותר מאשר ההשפעה החיובית של 4 תשלומים שבוצעו במועדם

- לנתוני אשראי חדשים יש השפעה גדולה יותר מאשר לישנים. לדוגמא, גם אם בעבר שילמת את כל התשלומים במועד אבל בחודשיים האחרונים איחרת או לא שילמת כלל – הדירוג שלך יפגע לרעה באופן משמעותי.

איך לדעת מה דירוג DB Credit שלך?

דן אנד ברדסטריט מאפשרת לכל אחד לקבל את דירוג האשראי שלו בעזרת אפליקציה בשם Captain Credit. נכון להיום השירות עולה כ- 50 ₪ – מחיר משיכת נתוני האשראי ממערכת נתוני האשראי של בנק ישראל.

חשוב לזכור שדירוג אשראי הוא פרמטר חשוב בהחלטה על מתן אשראי, אבל בהחלט לא יחיד. כאשר ספק אשראי שוקל האם לאשר הלוואה ובאילו תנאים הוא מביא בחשבון גורמים נוספים כגון:

חשוב לזכור שאמנם דירוג אשראי הוא פרמטר חשוב, אבל בהחלט לא יחיד. כאשר הבנק שוקל האם לאשר הלוואה ובאילו תנאים הוא מביא בחשבון גורמים נוספים כגון:

- היחס בין ההכנסה הפנויה של הלווה להחזר החודשי

- אחוז המימון (היחס בין ההון העצמי של הלווה לגבה ההלוואה)

- מטרת האשראי/הלוואה – דיור, רכב או אשראי צרכני

- טיב הבטוחות

- דירוג האשראי של הלווה

נושאים נוספים